①2022年生猪等畜禽屠宰质量安全风险监测计划②2月份全球价格:猪肉小幅反弹,牛肉创新高③兔产业生产概况与发展趋势④今日肉类价格

01

农业农村部办公厅关于印发2022年生猪等畜禽屠宰质量安全风险监测计划的通知(农办牧〔2022〕9号)

各省、自治区、直辖市农业农村(农牧)、畜牧兽医厅(局、委),新疆生产建设兵团农业农村局,中国动物疫病预防控制中心(农业农村部屠宰技术中心)、中国动物卫生与流行病学中心,中国农业科学院农产品加工研究所:

为强化屠宰环节质量安全风险监测,保证畜禽产品质量安全,我部组织制定了《2022年生猪等畜禽屠宰质量安全风险监测计划》。现印发你们,请认真组织开展工作。

农业农村部办公厅

01

2022年3月7日

2022年生猪等畜禽屠宰质量安全风险监测计划

一、监测目的

动态了解我国屠宰环节中主要污染物及有害因素的污染情况和趋势,分析影响动物产品质量安全的潜在风险隐患和危害来源,掌握我国屠宰企业动物产品质量安全状况,为开展有针对性的监督检查和监管决策提供科学依据。

二、职责分工

2022年生猪等畜禽屠宰质量安全风险监测计划包括部级监测和省级监测两部分。

(一)部级监测

针对跨省流通的生猪屠宰企业开展微生物风险监测,重点监测预冷猪肉和鲜猪肉中菌落总数、大肠菌群,监测猪肉表面和屠宰环境中沙门氏菌、金黄色葡萄球菌和单核增生李斯特氏菌。农业农村部屠宰技术中心(以下简称屠宰技术中心)负责天津市和辽宁省共200份微生物样品监测任务,中国动物卫生与流行病学中心(以下简称动卫中心)负责吉林、山东、湖北、四川、广西等五省份共1000份微生物样品监测任务。

针对跨省流通的猪、牛、羊屠宰企业开展违法添加风险监测,重点监测猪肝、牛肝和羊肝中9种β﹣受体激动剂(克伦特罗、莱克多巴胺、沙丁胺醇、特布他林、西马特罗、非诺特罗、氯丙那林、妥布特罗和喷布特罗)、2种糖皮质激素(地塞米松、倍他米松)、6种类固醇激素(醋酸美仑孕酮、甲基睾丸酮、17α﹣群勃龙、17β﹣群勃龙、α﹣玉米赤霉醇和β﹣玉米赤霉醇)。监测任务由屠宰技术中心、动卫中心、中国农业科学院农产品加工研究所共同承担(任务分工见附件1)。

监测样品采取由监测任务承担单位现场采集和地方农业农村部门采集邮递相结合的方式。

(二)省级监测

重点对省内流通屠宰企业的产品进行监测,主要对猪肉(2号或4号肉)、牛肉(黄瓜条或外脊)、羊肉(后腿或里脊)中水分开展品质监测;对猪肝中9种β﹣受体激动剂(克伦特罗、莱克多巴胺、沙丁胺醇、特布他林、西马特罗、非诺特罗、氯丙那林、妥布特罗和喷布特罗)、2种糖皮质激素(地塞米松、倍他米松)、6种类固醇激素(醋酸美仑孕酮、甲基睾丸酮、17α﹣群勃龙、17β﹣群勃龙、α﹣玉米赤霉醇和β﹣玉米赤霉醇)等药物开展违法添加实验室检测。

样品采集按照《屠宰企业畜禽及其产品抽样操作规范》(NY/T3227﹣2018)执行,确保监测的科学性和代表性。原则上生猪屠宰企业数量在10家及以下的全部抽取,10-100(含)家的抽取25%(最少抽取10家),100-300(含)家的抽取15%(最少抽取25家),300家以上的抽取10%(最少抽取45家),年屠宰20000头(含)以下企业数量应占全部监测企业的70%;牛/羊屠宰企业数量在10家及以下的全部抽取,10-100家的抽取25%(最少抽取10家),100家及以上的抽取15%(最少抽取25家),年屠宰3000头(含)以下牛屠宰企业或年屠宰30000只(含)以下羊屠宰企业数量应占全部牛或羊监测企业的70%。

各省份最低监测任务见附件2。风险监测上、下半年各开展一次,可结合飞行检查等工作开展。省级农业农村部门可根据本地区实际情况增加监测参数和样本数量。

(三)数据汇总与分析

屠宰技术中心负责部级监测和省级监测数据的汇总与分析工作。部级监测承担单位和省级农业农村主管部门于6月25日、11月25日前将监测结果汇总表(附件3)和监测结果分析报告加盖公章后报屠宰技术中心。

屠宰技术中心于7月底和12月底前将生猪等畜禽屠宰质量安全风险监测报告报我部畜牧兽医局。

(四)能力验证

屠宰技术中心组织对承担省级监测任务的检测机构进行能力验证。

三、检测方法及判定依据

猪肉、牛肉、羊肉水分含量检测及判定参照《畜禽肉水分限量》(GB 18394﹣2020);微生物检测方法和肝脏中9种β﹣受体激动剂、2种糖皮质激素、6种类固醇激素检测方法及判定依据由屠宰技术中心统一提供。

四、相关要求

(一)各省级农业农村部门要按照本计划要求制定本辖区生猪等畜禽屠宰质量安全风险监测方案,报我部备案并组织实施。监测方案、承担监测任务的检测机构(附件4)和省级监测工作的具体负责人信息于4月15日前报屠宰技术中心。

(二)承担省级监测任务的单位,由省级农业农村部门确定,原则上应当通过检验检测机构资质认定,具备按照规范进行检验的能力,并按要求参加屠宰技术中心组织的能力验证。

(三)未经我部同意,任何单位和个人不得以任何形式发布风险监测结果、报告和相关信息。

五、联系方式

(一)农业农村部畜牧兽医局 吴学宝,电话:010﹣59192834

(二)农业农村部屠宰技术中心 雷春娟,电话:010﹣59198970,监测汇总上报邮箱:xqjiance@aliyun.com

(三)中国动物卫生与流行病学中心 王淑婷,电话:0532﹣85632052

(四)中国农业科学院农产品加工研究所 单吉浩,电话:010﹣62815881

附件:1.2022年部级屠宰质量安全风险监测任务表

2.2022年省级屠宰质量安全风险监测任务表

3.2022年生猪等畜禽屠宰质量安全风险监测结果汇总表及填报说明

4.2022年省级监测承担单位情况表

02

今日肉类价格最新行情

据农业农村部监测,3月10日“农产品批发价格200指数”为131.52,比昨天下降0.08个点,“菜篮子”产品批发价格200指数为134.24,比昨天下降0.11个点。截至今日14:00时,全国农产品批发市场猪肉平均价格为18.33元/公斤,比昨天下降1.2%;牛肉77.87元/公斤,比昨天下降1.0%;羊肉71.40元/公斤,比昨天下降0.6%;鸡蛋8.80元/公斤,比昨天上升0.5%;白条鸡16.98元/公斤,比昨天下降2.1%。重点监测的28种蔬菜平均价格为5.73元/公斤,比昨天上升0.4%;重点监测的6种水果平均价格为6.66元/公斤,比昨天下降0.1%。鲫鱼19.90元/公斤,比昨天上升0.7%;鲤鱼15.24元/公斤,比昨天上升2.6%;白鲢鱼10.22元/公斤,比昨天上升1.3%;大带鱼42.86元/公斤,比昨天上升4.5%。

今日,国内鲜活农产品批发市场重点监测的46个品种中,与昨天相比价格升幅前五名的是大带鱼、西瓜、草鱼、南瓜和鲤鱼,幅度分别为4.5%、3.6%、3.0%、2.7%和2.6%;价格降幅前五名的是大黄花鱼、洋白菜、巨峰葡萄、白条鸡和菜花,幅度分别为3.3%、2.8%、2.3%、2.1%和1.6%。

03

2022.03.10

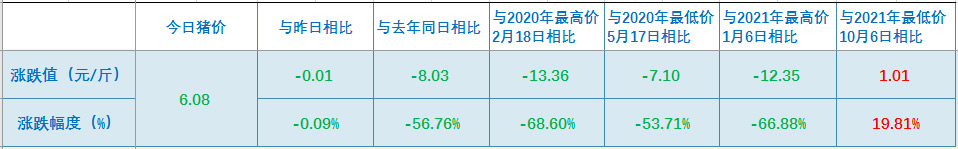

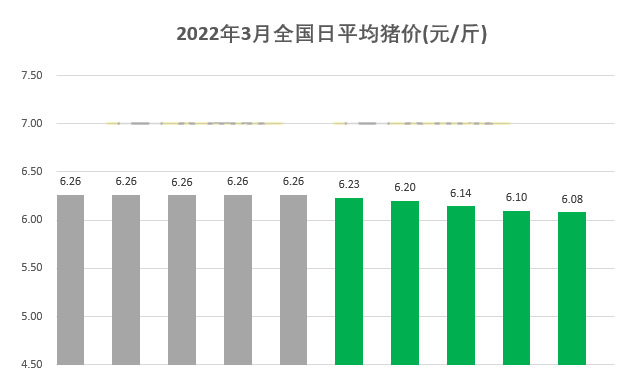

今日猪价

东北止跌反弹

在统计的27省中,3省上涨,12省下跌,12省持平;与昨天相比,上涨省份数多3个,下跌省份数少7个,持平省份数多4个。上涨幅度和下跌幅度均在0.1-0.2元期间。

在统计的27省中,最高猪价有4省跌破6元,有26省跌破7元,有1省高于8元,其中海南最高8.7元,紧接其后的是福建和广东6.6元,浙江下跌至6.5元,与上海、广西一样,另外新疆下跌至5.4元,位于最低;而省份之间最高价和最低价相差3.3元。最低猪价有18省跌破6元,新疆最低5.1元。

上涨省份:黑龙江、吉林、辽宁3省;

持平省份:上海、山东、安徽、福建、湖北、河南、广西、海南、北京、天津、山西、河北12省市;

下跌省份:浙江、江苏、江西、湖南、广东、陕西、甘肃、新疆、重庆、四川、云南、贵州12省市。

04

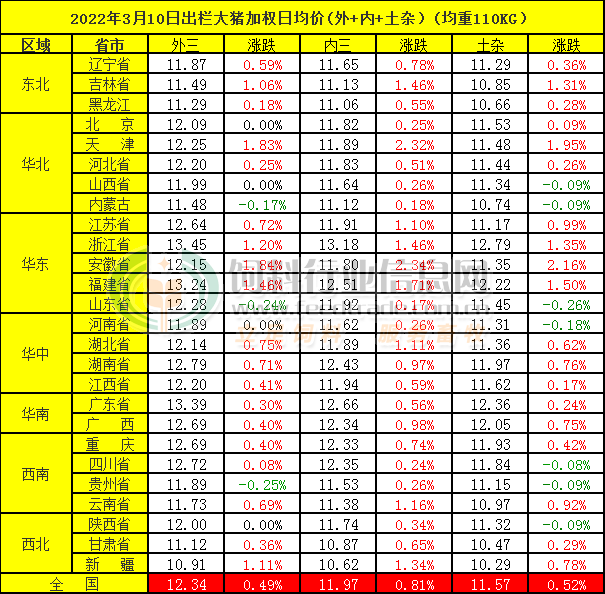

2022年3月10日商品大猪行情市场综述

2022年3月9日,中国主流市场出栏外三元、内三元及土杂商品大猪加权日均价上涨,全国生猪出栏加权日均价12.24元每公斤,相比昨天上涨0.55%。猪肉收储作用逐渐显现,养殖户出栏情绪下降,猪价止跌转涨。今日全国外三元、内三元及土杂猪均价如下:

1) 主流市场外三元大猪全国销售均价12.34元每公斤,相比昨天上涨0.49%;

2)主流市场内三元大猪全国销售均价11.97元每公斤,相比昨天上涨0.81%;

3)主流市场土杂大猪全国销售均价11.57元每公斤,相比昨天上涨0.52%。

05

3.8万吨冻猪肉收储将竞价交易 今日猪价止跌转涨

今日综合均价:

2022年3月10日,中国主流市场出栏外三元、内三元及土杂商品大猪加权日均价上涨,全国生猪出栏加权日均价12.24元每公斤,相比昨天上涨0.55%。

今日全国外三元、内三元及土杂猪均价:

1. 主流市场外三元大猪全国销售均价12.34元每公斤,相比昨天上涨0.49%;

2. 主流市场内三元大猪全国销售均价11.97元每公斤,相比昨天上涨0.81%;

3. 主流市场土杂大猪全国销售均价11.57元每公斤,相比昨天上涨0.52%。

图表:2022年3月10日中国外三元+内三元+土杂猪收购均价统计表(单位:元/公斤):

备注:数据来源于慧通数据研究部,红色表示涨,绿色表示跌。

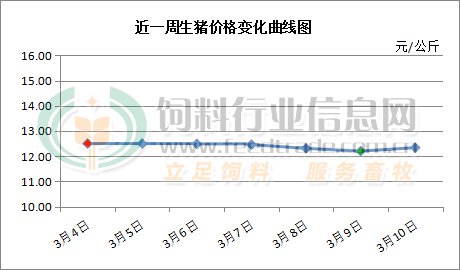

走势图分析:

(绿色代表一周价格最低点、红色代表一周价格最高点)

分析师建议:

今日猪价止跌转涨,仅少部分地区仍有小幅下调。今日下午第二批3.8万吨中央储备冻猪肉收储将竞价交易,加上上周的4万吨,总计将达到7.8万吨,且近期各省市在发改委的指导下也相继启动了地方级猪肉储备收储工作,猪肉收储的影响逐渐体现,养殖户惜售情绪有所增强,猪价出现上涨行情。预计短期内受猪肉收储影响,猪价有望适度回升,但是因为需求不佳,屠宰企业收猪量没有明显提升,也会限制猪价涨幅。仔猪方面,受市场看好下半年行情,且目前仔猪价格较低,养殖户补栏情绪略有好转,近期仔猪价格稳中小幅震荡为主。

06

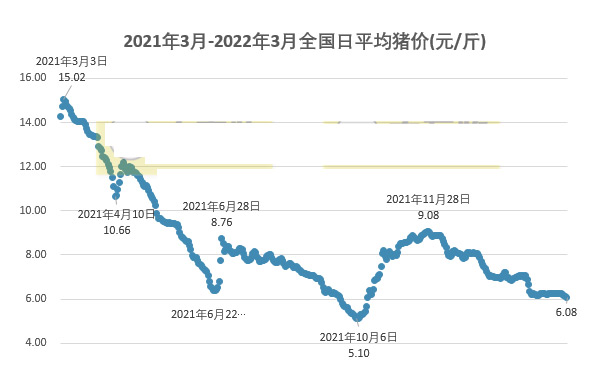

市场可能预判你的预判——再轮猪价拐点

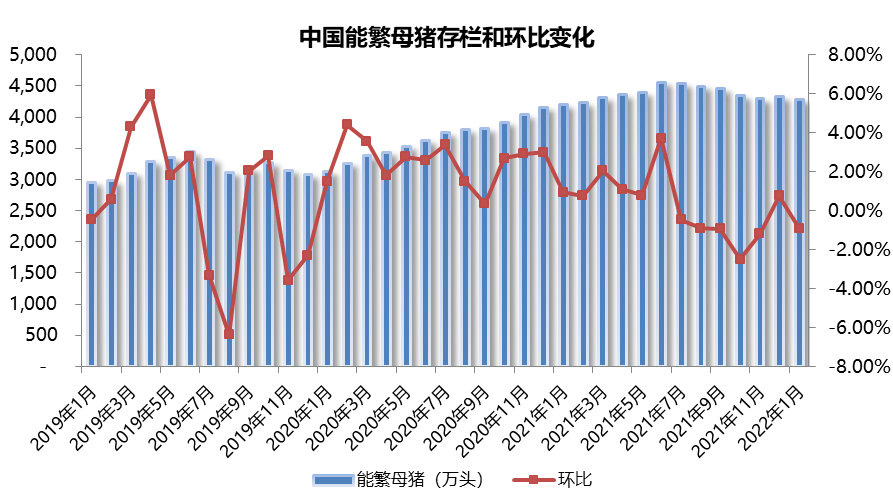

现在生猪市场基本形成了一个共识,即预期今年上半年猪价将见底反弹,甚至有观点将其时间节点精确到4-5月份。其基本逻辑是能繁母猪存栏在2021年6-7月出现拐点,而能繁母猪存栏对应10个月后的育肥猪出栏,因此今年4-5月份将成为育肥猪供应的顶点,也即猪价反转的时间节点。

我们大体认同官方能繁母猪存栏数据的变化趋势(对其绝对量则难于判断),甚至认为其可能还略显保守,实际去产能的力度会更大,例如2021年12月份的能繁母猪存栏很可能也是减少的。这样就意味着从2021年7月至今年1月,连续7个月调减能繁母猪存栏。我们也赞同4-5月份将是猪价底部的判断,而且认为底部位置可能会超出预期。从上图可以看出,2022年春季面临的育肥出栏量为近三年来最高,届时市场将承受比2021年秋季更大的供应压力,而需求又肯定明显弱于前者,本轮猪周期出现双底,甚至创新低是完全可能的。但同时,我们也认为猪价见底不等于就能发生明确反转,因为规模化程度的急速提升,扭曲了猪周期的原有逻辑,如果不说是已经彻底改变的话。而市场一致性预期的反向效应——当市场中的绝大部分人对某件事的预期一致时,这个预期反而不会兑现,或者不能完全兑现——可能会加剧这种扭曲的程度。

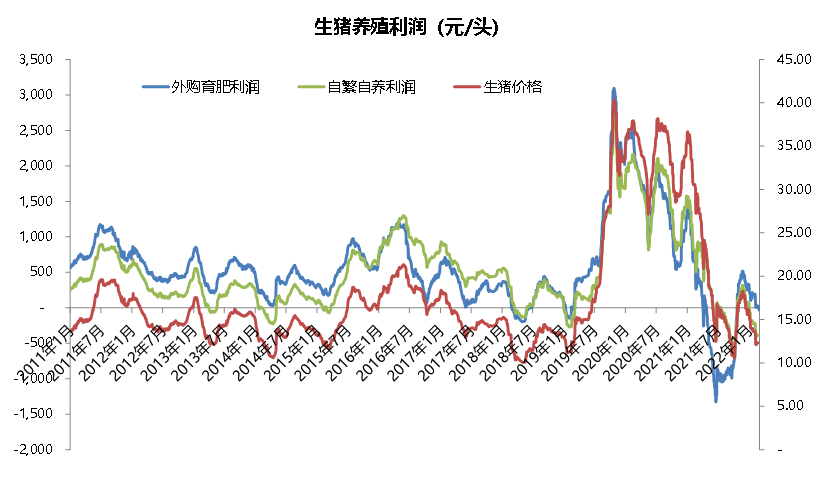

从历史走势看,每当生猪养殖处于全行业亏损,特别是自繁自养模式也已跌至盈亏平衡点以下时,市场底部就基本出现了。如下图所示:

在过去10年中,自繁自养平均利润曾在2013年3-4月、2014年2-4月、2015年2-3月、2018年3-5月、2019年1-3月、2021年6-10月等6个时间段陷入亏损,同期猪价正是当年的底部。而进入2022年后,自繁自养利润再次成为负数。这就意味着,猪价底部已经近在眼前。

从历史的走势看,自繁自养的扭亏为盈一般都要2-3个月。在这个过程中,市场抛售行为大增,猪价出现螺旋式下跌,直至超重大猪出清,市场供需达成新的平衡为止。但2021年的亏损周期却长达5个月,而且扭亏为盈不足3个月后又再次陷入亏损泥潭。这一方面说明供需失衡的严重程度,需要市场花费更长时间来消化;另一方面,也表明市场主体对亏损的承受能力有了明显提高。

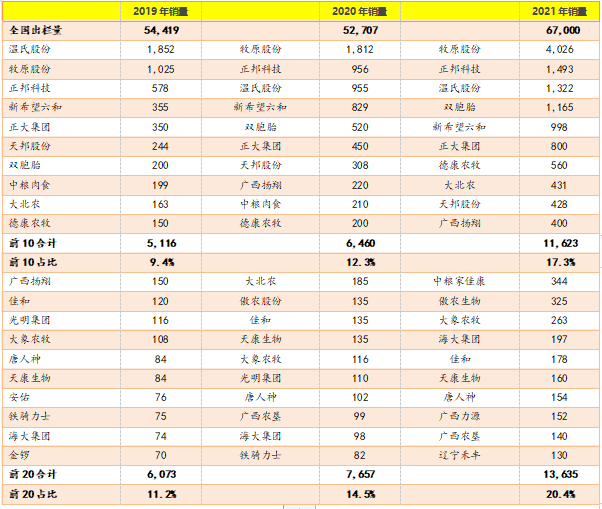

以往散户在生猪产业结构中所占比重较高,其规模小、资金占用少,是标准的轻资产运营,每一轮猪价的大幅度震荡都是以散户快进快出为动力,完成了猪周期的调整。但2018年后的生猪复产过程中,规模企业扩张速度远超散户,生猪产业集中度有了明显提升。2021年,前10家上市猪企生猪销量合计为9678万头,占全国总出栏量的比重约为14.4%,比2020年提升了3.8个百分点;前20强猪企总销量为1.36亿头,占比20.4%;相比2020年提高了5-6个百分点,而与2019年相比提高了一倍;估计万头猪场所占比重已经接近甚至超过了50%。行业集中度提升之快,史无前例:

表1,猪企前20强销量(万头)

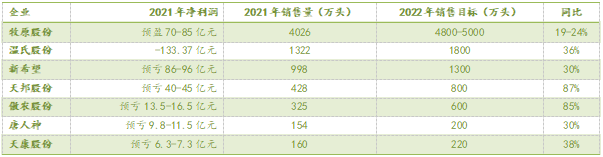

规模企业是典型的重资产运营,即便出现亏损,去产能的决策比散户要困难得多,实际执行的节奏也相对要慢得多。而且规模企业可以通过融资手段,在不削减产能的情况下扛过亏损,甚至继续扩产,这是散户无法做到的。在上市猪企中,正邦科技是唯一确认已经大幅去产能的企业,其能繁母猪存栏从去年三季度末的100万头调减到去年底的38万头,其新年度销售目标预期将有明显下跌;而多数上市猪企仍然扩产不止,牧原、温氏、新希望、天邦、傲农、唐人神等通过不同渠道透露出的2022年销售目标,虽然具体数据尚待进一步确认核实,但都是秉持逆势扩张发展策略;尽管上述企业除了牧原以外,在2021年都出现了巨额亏损:

表2,部分上市猪企销售目标

以温氏股份为例,2021年净亏133亿,为历史最差;但前三季度温氏筹资项目的现金净流量高达184亿元,仅略少于新希望;三季度末,温氏货币资金存量为76亿元,相比半年报公布的数据虽略有下降,但覆盖了有息负债总额的37%。公司债务结构优化,二季度末短期借款占比36%,三季末进一步下降到13%。正是基于这样的资金链管理,温氏股份才在出现历史性巨亏的情况下,有底气规划2022年生猪销售目标1800万头,比2021年增加30%。

对于大多数养殖主体来说,在当前这个阶段,资金状况比成本控制更为重要。在预期只要熬过这最后几个月而不出现资金链断裂,就有望享受接下来的价格反弹和盈利。上市企业的天量融资和持续扩产自不待言,中小规模猪场甚至散户只要没有在猪价处于高位时盲目扩张产能,凭借前两年的盈利,也可以坚持更久。

回到我们在开头提到的这个猪价反转的市场共识。行为经济学中有一个概念叫一致性预期的反向效应,即当市场中的绝大部分人对某件事的预期一致时,这个预期反而不会兑现,或者不能完全兑现。换言之,就是市场可能会预判你的预判。说难听点,在这个预期下,大家都在等别人垮掉,自己坐享下一轮猪周期的红利。但如果多数人都认为下半年猪价会涨,就会尽量坚持到那一刻;这样就在客观上加大了产能去化的难度,市场拐点也就会来得更晚。

如果下半年确实出现明显的反弹(在猪肉收储等因素的提振下),但实际产能去化并不充分,那么这种反弹是不稳固的,随之而来的扩产会迅速填上供应缺口。2019-2021年的产能恢复进程已经证明,只要盈利前景出现,规模企业扩产的速度是极为迅猛的。目前企业的去产能只集中在能繁母猪的淘汰和优化方面,而在后备、种猪、猪舍、土地等方面的储备并没有明显缩减,价格回暖后就可以迅速复产和扩产。更不用说上市企业还面临市值管理的压力,除了持续扩大养殖规模几乎别无选择。在规模化程度已经很高的情况下,少数头部企业的操作,就可能影响整个市场走势。

总结一下,市场永远是对的,它可能会预判你的预判。届时生猪市场将迎来又一次残酷的洗牌。而对于那些资金紧张、成本控制较差的养殖户而言,势必将和前几次猪周期的下行阶段一样,倒在黎明之前,成为推动猪价筑底和反弹的炮灰。(来源:布瑞克农业)

07

2月份全球:

猪肉价格小幅反弹

牛肉价格创新高

2月份,粮农组织肉类价格指数平均为112.8点,环比上涨1.2点(1.1%),比去年同期上涨15.0点(15.3%)。

2月,国际牛肉价格再创新高,主要原因是巴西可供屠宰的牛源供应紧张和澳大利亚牛存栏扩张需求旺盛,同时全球进口需求强劲。猪肉价格也小幅上涨,反映出欧盟和美国的国内需求增加和生猪供应减少。由于大洋洲的出口供应旺盛,羊肉价格连续第四个月下跌。与此同时,由于春节结束后中国进口减少,以及巴西国内需求下降,禽肉价格略有下降。

全球谷物价格处于历史高位。粮农组织谷物价格指数2月份平均为144.8点,比1月份上涨4.2点(3.0%),比去年同期上涨18.7点(14.8%)。2月份,所有主要谷物的价格都比上月有所上涨。世界小麦价格上涨2.1%,这在很大程度上反映了由于黑海地区的供应中断,可能会影响两大小麦出口国乌克兰和俄罗斯的出口,造成新的全球供应不确定性。粗粮出口价格也上涨了4.7%。受阿根廷和巴西持续的作物状况担忧、小麦价格上涨以及主要玉米出口国乌克兰玉米出口的不确定性等因素的影响,全球玉米价格环比上涨5.1%。另外,高粱和大麦的出口价格也分别上涨了5.9%和2.7%。国际大米价格在2月份上涨了1.1%,这主要是由于一些出口国对美元的货币升值,以及近东买家对香米的强劲需求。

由于中国猪肉进口需求放缓,加上饲料成本上升,预计欧盟猪肉产量将下降。尽管如此,欧盟有望在2022年保持(甚至增加)其猪肉出口水平。

在2021年达到创纪录的屠宰和猪肉生产水平后,美国农业部预测欧盟今年的猪肉产量将下降。2020年中国猪肉需求的激增给该行业带来了乐观情绪,引发了2020年仔猪供应的增加。新冠肺炎疫情影响了生猪育肥时间,导致屠宰中断,相当一部分2020年的育肥猪在2021年才屠宰。

随着中国猪肉进口需求放缓,以及2021年饲料、能源和劳动力成本上升,欧盟生猪行业的前景恶化,母猪数量减少3.6%,创下历史新低。预计德国和波兰将大幅减产。即使是自2013年以来屠宰量一直稳步增长的西班牙,预计到2022年屠宰量也将趋于平稳。仔猪供应的减少最终将导致生猪屠宰量的减少和猪肉产量的减少。

虽然预计近一半的欧盟成员国的屠宰量不会下降,但主要生产国(西班牙、德国、法国、丹麦、荷兰和比利时)的屠宰量会下降。在主要生产国中,法国是唯一的例外。预计法国2022年的屠宰量将略有增加,因为2021年底生猪存栏预计会增加。然而,受胴体重影响,法国2022年的猪肉产量将有所下降。

总体而言,欧盟屠宰量预计将减少到2.47亿头,猪肉产量将减少到2330万吨。预计2022年底存栏降至1.4亿头。

然而,由于2021年高商品猪存栏,欧盟生猪行业猪肉出口供给充裕,行业将致力于出口多元化。然而,如果出口需求不足,预计欧盟猪肉库存将进一步增加,给价格和利润率带来压力。

08

2021年兔产业生产概况2022年发展趋势及政策建议

摘 要:本文总结了2021年我国兔产业发展的主要特点,分析了目前兔产业存在的问题,并对2022年产业发展趋势进行了展望,提出了促进兔产业发展的政策建议。

1 2021年兔产业发展的特点和存在的问题

1.1 兔产业发展特点

1.1.1 兔产业总体得到恢复, 产业发展呈上升趋势

1.1.2 兔肉产量继续增加,价格快速上涨,兔业产值持续增长

1.1.3 兔肉价格稳步上升,兔皮价格波动中略降,兔毛价格强劲走高

1.1.4 兔肉出口继续减少,兔皮进出口和兔毛出口有所增加

1.1.5 兔业规模化和标准化程度提高,高质量发展初现端倪

1.2 2021 年兔产业发展中存在的问题

1.2.1 替抗技术储备不够,兔病发生频率提高

1.2.2 新型兔瘟偶有发生,需引起高度重视

1.2.3 饲料原料价格上涨较快,饲料成本显著提高

1.2.4 兔产品开发创新不足,品牌建设力度滞后

1.2.5 应对风险能力较弱,兔场防范风险措施不足

1.2.6 脱贫后兔产业发展规划缺乏,政府退出脱贫的机制研究不够

2 2022年兔产业发展趋势分析

2.1 肉兔产业指数持续上升,市场将呈产销两旺

2.2 獭兔产业持续调整,将进一步企稳回升

2.3 毛兔产业将继续上涨,增长动力逐步加强

2.4 无抗养殖全面推进,抗应激饲料将逐渐成为发展趋势

2.5 兔产品研发将得到加强,销售形式更加多样化

2.6 互联网营销推广日益增强,营销效果逐步显着

3 2022 年兔产业发展政策建议

3.1 抓住国家种业振兴行动机遇,完善家兔良种繁育体系

3.2 加强抗生素替代技术的研究,促进绿色健康养殖

3.3 密切关注新型兔瘟的发生,做好家兔疫病防控

3.4 因地制宜打造现代兔业样板,建设优势兔产业集群

3.5 充分发挥新媒体的作用,积极推进兔产品营销

3.6 积极应对产业风险,减缓对产业的冲击

3.7 积极采取节本增效手段,提高企业竞争力

总之,经过全国上下近2 年的抗疫努力,新冠肺炎疫情在我国基本得到很好控制,2022 年将基本恢复正常水平,各行各业都将恢复正常,为此兔产业需要抓住疫情后经济恢复的机遇,做好未来一年的计划,安排好全年的生产,根据市场发展调节规模,通过加工增值,实现高价格,创造企业和养殖户的高利润。